Mantener el orden y llevar un registro de todos los procesos que se llevan a cabo al interior de una empresa son tareas clave para manejar y optimizar los recursos. Y es en eso, precisamente, donde recae la importancia de la gestión de inventario.

El inventario está compuesto por todos los productos que una empresa tiene disponibles en los diversos canales de venta, permitiendo tener un panorama claro de cuándo es el momento adecuado para comprar materias primas, producir nuevas existencias y reponer productos.

En concreto, la gestión de inventario permite asegurar la disponibilidad de los productos en el mejor lugar para venderlos y en el momento oportuno, siendo capaces de cubrir la demanda. Así, por ejemplo, un fabricante de vino espumante debe realizar esta labor de manera impecable para abastecer a los supermercados de unidades suficientes la semana previa al Año Nuevo.

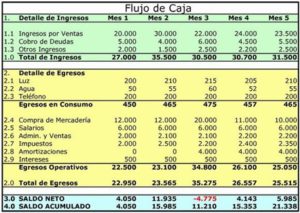

Por otra parte, esta tarea ayuda a conocer los niveles de demanda en cada canal de venta, contribuyendo en la optimización de la producción, para así reducir los costos y mantener la rentabilidad.

Las empresas pequeñas pueden manejar su inventario de forma manual, por ejemplo, a través de una completa planilla Excel. Sin embargo, a medida que crece el negocio se hace necesario contar con softwares especializados que actualicen el stock de forma automática a medida que se realizan las ventas. Los más utilizados son MRO Inventory Optimization de IBM), el Programa de Inventario y Facturación de Softland y Dynamics 365 de Microsoft.